短短两年内,7家跨国医疗巨头退出中国市场

文 | 医线Insight,作者丨张小漫

2026年的日历刚刚翻开,意大利老牌制药集团锐可迪突然宣布:其全资子公司——锐康迪(北京)医药有限公司正式宣布进入清算程序。

翻开公告,字里行间透出的不是一次常规的战略微调,而是一场彻底的“断舍离”——注销主体、解散全员、终止业务。

对于那些长期依赖其库欣综合征治疗药物Signifor®等罕见病产品的中国患者而言,这意味着必须直面“断供”的残酷现实。

锐可迪的离场,并非孤例。

如果我们把时间轴拉回至2024年初,俯瞰整个中国医疗市场,一份“撤退清单”已然浮现:短短两年间,至少7家曾经在中国市场长袖善舞的跨国医疗企业,做出了令业界哗然的决绝选择——出售、剥离、裁撤,乃至清盘。

从住友制药将中国业务“打包卖身”,到百时美施贵宝(BMS)挥泪斩断40年的合资情缘;从协和麒麟的全权转让,到ZimVie在脊柱市场的黯然离场。

一个个看似孤立的商业决策,正在汇聚成一场席卷行业的“大撤退”风暴:

当我们把这些企业的“离开时间”与当年的“进入时间”对齐,会发现这7家企业平均在华近26年——这是一代外资企业从“拓荒”到“谢幕”的完整历史闭环(68家跨国医疗企业入华时间线请看今日医线Insight公众号二条)。

这不禁让人发问:究竟是跨国医疗企业不行了,还是中国市场发生了结构性巨变?

撤退图鉴:谁在离开?为何离开?

不同于以往跨国公司为了财报好看而进行的“产品线优化”,这1年内的撤退潮,呈现出一种近乎悲壮的“决绝”色彩。

医线Insight为此复盘了这7家企业的撤离路径,试图还原商业大厦倾覆前的最后时刻。

最终,梳理出三大核心“撤离”原因。

- 第一类:业务溃败

代表企业:锐可迪与ZimVie

锐可迪的清盘,实际上宣告了“高定价罕见病药物”在缺乏支付方支持下的商业化死局。

作为一家专注于罕见病的欧洲中型药企,其生存极度依赖高值药物的医保准入。

然而,现实的鸿沟难以跨越:在多轮国家医保谈判中,其核心产品的价格预期始终无法与医保支付标准达成妥协。

在商保体系尚不成熟的情况下,全自费的罕见病市场利润微博,根本无法支撑一支独立商业化团队高昂的运营与合规成本。

当中国区营收在全球版图中占比长期不足2%,而投入产出比持续击穿底线时,清算,成了止损的唯一理性选择。

如果说锐可迪是“进不去”,那么ZimVie则是“活不下”。

这家从捷迈邦美分拆出的脊柱业务巨头,在国家组织脊柱类耗材集采的浪潮中,遭遇了巨大打击。

中标价格相比挂网价平均降幅高达84%,这种“地板价”直接击穿了进口厂商高昂的生产与进口成本线。

鉴于中国市场的定价环境,ZimVie选择了最惨烈的方式——直接关停中国脊柱业务。

- 第二类:“断臂求生”的战略让渡

代表企业:住友、协和麒麟、协和发酵

相比于欧美的直接关停,日系药企的选择更显无奈与务实。

曾几何时,住友制药凭借碳青霉烯类抗生素“美平”在中国日进斗金。但随着“美平”纳入集采,叠加核心精神类药物Latuda(罗拉西酮)面临专利悬崖,其利润空间被瞬间抽空。

面对困局,住友制药的操作极具典型性:不愿彻底放弃中国市场,却又无力供养庞大的销售团队。

于是,2025年4月,住友将中国及东南亚业务以约450亿日元的价格打包出售给日本综合商社丸红。

交易完成后,住友从“运动员”退居为“观众”,仅保留未来新药的授权权利。

协和麒麟的逻辑如出一辙。

2024年8月,它将中国分公司100%的股权转让给香港维健医药。其不仅甩掉了成熟产品的销售包袱,更通过一次性交易换取了宝贵的现金流。

这意味着,在未来相当长的时间里,协和麒麟将不再以独立实体的面目出现在中国。

- 第三类:巨头的“瘦身与换血”

代表企业:百时美施贵宝与优时比

即便是千亿市值的巨头,也必须在这场风暴中做出痛苦的取舍。

2025年9月,BMS宣布出售中美上海施贵宝制药有限公司(SASS)60%的股权。

这是一个具有历史坐标意义的事件——成立于1982年的SASS,曾是中美第一家合资制药企业,生产了整整一代人记忆中的“百服咛”与“施尔康”。

1982年到2025年,这43年正是跨国医疗企业在华享受“超国民待遇”的完整周期。

当年BMS作为第一只“吃螃蟹”的外资巨头入局,如今又亲手剥离了这个当年的“起点”。这标志着那个靠“合资建厂、技术换市场”的外资1.0时代,正式画上了句号。

而对于BMS来说,则是抛弃低毛利的普药和重资产制造环节,全力All-in高风险、高回报的创新药赛道(如CAR-T)。该动作不是简单的撤退,而是为了生存进行的“换血”。

同样,优时比将神经及抗过敏领域的成熟业务以6.8亿美元出售给康桥资本与穆巴达拉,也是为了将资源集中投入到自免疫等新赛道的研发中。

底层逻辑:旧有模式的失效与新规则的建立

如果把这7家跨国医疗企业的撤退仅仅归结为“经济”或“地缘”等原因,其实是不合理的。

这波撤退潮的本质,是跨国医疗企业在华传统商业模型的破产。

其一,是利润模型变了。

在过去20年里,跨国医疗企业在中国拥有一种令人羡慕的盈利模式——“过期原研药的超国民待遇”。

在欧美市场,原研药一旦专利过期,价格会断崖式下跌,被廉价仿制药替代。

但在中国,由于医生和患者对国产仿制药质量的不信任,原研药即使过了专利期,依然能维持高价,并占据巨大的市场份额。

这笔钱,跨国医疗企业躺着赚了很久。

但是,集采改变了一切。

尤其是进入2025年后,集采已经进入“深水区”:无论是口服药、注射剂,还是骨科耗材、胰岛素,一旦进入集采,价格平均降幅超过50%,极端情况超过90%。

传统的“以价换量”逻辑失效,对于高市占率企业而言,降价带来的销量微增无法弥补价格腰斩的损失。

对于依赖成熟产品的跨国医疗企业来说,这无疑是“灭顶之灾”。

其二,是本土创新的“贴身肉搏”。

普药不赚钱,转型创新药是否可行?现实是,中国创新药市场已从蓝海变成血海。

一方面,是中国的创新速度:以前跨国医疗企业的新药比国产药领先5—10年。

现在?BMS的PD-1刚上市,中国已经有了恒瑞、百济、信达等七八家竞品;ADC领域,科伦博泰、翰森制药的产品甚至反向授权给了默沙东和GSK。

此外,国产Biotech为了进医保,敢于报出“地板价”。这逼得MNC不得不跟进。

结果就是,中国成了全球创新药价格的“洼地”。

对于锐可迪这样的二线MNC,既没有辉瑞、罗氏那样强大的管线厚度来抵御价格战,也没有本土企业的成本控制能力,夹在中间,只能窒息。

其三,是一些跨国医疗企业保守文化的弊端。

为何这波撤退潮中,日本企业(住友、协和麒麟、协和发酵等)占比最高?

原因在于,日企的决策链条太长,对中国市场的反应太慢:相比于欧美企业(如阿斯利康)早早开始本土化布局,甚至激进地搞“县域市场”,日企一直保持着谨慎、保守的经营风格,极度依赖总部指令。

此外,日本药企多为“中而美”的专科公司,产品线单一。当当家花旦(如住友的罗拉西酮)遭遇专利悬崖,后续管线又跟不上时,除了卖身,别无他法。

生态位重构:从“经营者”到“投资者”

撤退,并不意味着彻底切断联系。

医线Insight观察到,一种全新的“在华生存范式”正在确立:License-out(对外授权)与CSO(合同销售组织)模式。

跨国医疗企业正在从臃肿的“全能型选手”转型。它们不再供养几千人的医药代表团队——这曾是最大的成本中心与合规风险源,而是将销售权移交给中国本土的CSO或更有实力的药企。

MNC退守至产业链上游,成为单纯的“产品提供方”和“专利持有方”。虽然丧失了对终端的掌控力,却保住了利润率,甩掉了包袱。

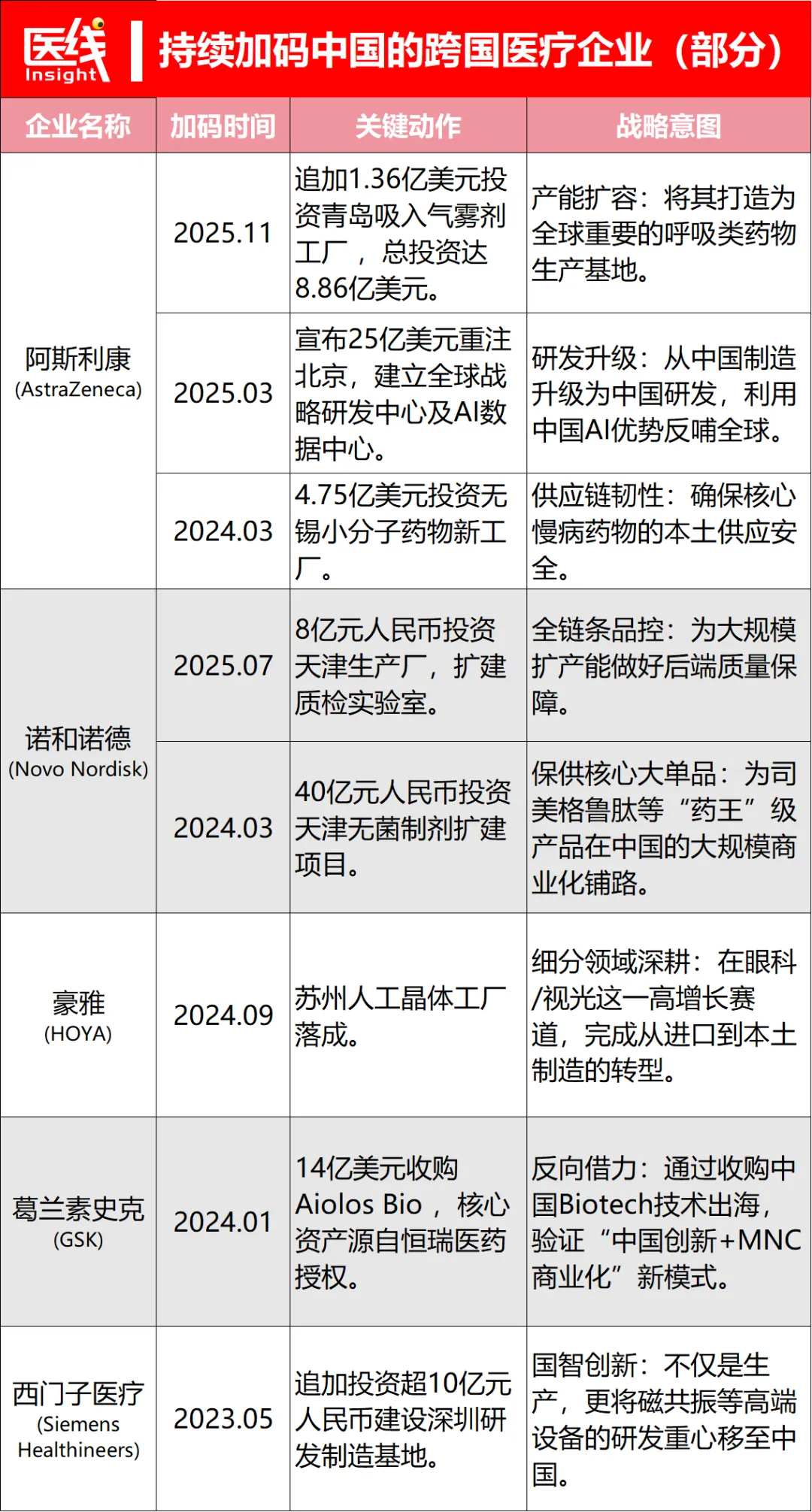

当然,并非所有MNC都在撤退。阿斯利康、诺和诺德、西门子医疗依然在加码中国。

但这恰恰印证了市场的残酷筛选:留下来的,要么是手握全球First-in-class硬核产品(如司美格鲁肽、K药)的寡头,要么是像阿斯利康那样彻底“本土化”的变种。

一个残酷的现实已经浮出水面:中国市场已从“来者不拒”的卖方市场,彻底转变为“优胜劣汰”的买方市场。

过去那扇只想靠二流产品或过期药来中国“淘金”的大门,已经永久关闭了。

粗放时代的终结与三大预判

2025年,7家跨国巨头的撤离,虽然在情感上令人唏嘘,但在商业逻辑上却是无比理性的止损与进化。

这并不是中国市场失去了吸引力,而是中国市场发生了结构性变化:那个“不管什么药,只要是进口的就能卖高价”“靠几百个代表带金销售就能砸出市场”的粗放时代结束了。

展望2026年,这场大洗牌远未结束。基于目前的行业态势,我们可以做出三个大胆的预判。

预判一:中型MNC的“卖身潮”才刚刚开始。

除了已经官宣的这7家,还有大量处于“温水煮青蛙”状态的中型欧美、日本药企。它们在中国面临着“高不成低不就”的尴尬局面。

在2026年,我们很可能会看到更多类似的“打包出售”或“全面授权”交易,接盘方将主要是中国头部的商业化平台公司,如华润医药、上药、百洋医药等。

预判二:从“卖药”到“买药”的反向操作。

随着MNC自身研发效率的下降,它们在中国的角色将更多地转变为VC。2025年,GSK收购AiolosBio(源自恒瑞医药授权),阿斯利康收购亘喜生物,都是信号。

未来,MNC在中国的存在感将不再体现在庞大的销售队伍上,而是体现在对中国早期Biotech的并购和BD(商务拓展)交易上。

预判三:合资化药工厂将成为过去。

BMS出售SASS工厂是一个时代的终结信号。未来,MNC在中国将极少再新建传统的化药生产基地。

除了生物制剂因监管要求可能保留本地生产外,大部分成熟药品的生产都将外包给CDMO或直接剥离。

巴菲特曾说:“只有当潮水退去,我们才知道谁在裸泳。”

对于那些留下的MNC和崛起的本土企业来说,真正的较量,才刚刚开始。

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或者下载钛媒体App