极兔要被顺丰收购了?

文 | 牛刀财经NiuDaoCJ,作者丨刘悦

2026年1月15日,一纸83亿港元的《认购协议》,让顺丰与极兔敲定战略性互相持股,瞬间在物流圈掀起轩然大波。

有人直言,这根本不是简单的 “抱团取暖”,而是顺丰为全面收购极兔埋下的关键伏笔,一场行业巨无霸的整合大戏已悄然拉开序幕。

对极兔而言,背靠顺丰这座 “大山”,是借巨头资源完成海外突围的升级跳板,还是一步步丧失自主权的 “温柔收编”?

对顺丰来说,纳入极兔的网络与流量,是补齐海外短板、展翅 “大航海” 的强劲翅膀,还是会因模式冲突、管理内耗酿成 “1+1<2” 的尴尬?

答案尚未可知,但这场震动行业的资本联姻,早已释放明确信号:

中国快递业 “价格战内卷、拼量厮杀” 的野蛮时代彻底落幕,取而代之的,是巨头们抢占生态霸权、角逐全球市场的 “大航海” 新纪元。

“反内卷”下的“强整合”

“反对内卷”这句曾被反复提及的行业箴言,如今在2025年顺丰与极兔的战略合作中,终于从口号走向现实。

这场合作的本质,是一场基于“干线+末端”能力互补的深度战略拼图。

其核心逻辑是顺丰出资源,极兔出网络,彼此借力,跳出内卷,共拓全球。

对顺丰而言,入股极兔是一次高效的“借船出海”。

(图源:极兔速递 2025 中期财报)

2025年,极兔在东南亚市场包裹量达到32.26亿件,同比增长57.9%,已在印尼、越南、泰国、马来西亚等地建立起成熟的本地化配送网络。

这些深入大街小巷的末端触点,正是顺丰直营模式难以快速复制的“最后一公里壁垒”。

通过合作,顺丰无需自建团队、重金投入,便能直接接入极兔的本地运营体系,获得高增长市场的“通行证”,大幅降低出海试错成本与时间窗口损耗。

对极兔来说,则是“背靠大树”的关键一步。

长期以来,极兔虽体量庞大,但被牢牢贴上“低价、低质”的标签,在资本市场估值长期承压,在高端客户招标中屡屡受挫。

而此次获得顺丰的战略加持,不仅意味着可共享其航空运力资源,如鄂州花湖机场国际航线,更获得了中国快递业最具含金量的品牌背书。

这将显著提升极兔在供应链服务、跨境物流等高附加值领域的可信度,推动其从“流量搬运工”向“综合物流服务商”跃迁。

更重要的是,这场交叉持股实现了行业稀缺的“减少重复投资”。

当前国内快递市场已进入“增量不增利”的困局,2025年上半年全国快递业务总量为512.3亿件,同比增长11.2%,但单票收入全面下滑。

极兔降幅达12.5%,顺丰也下降12.32%,价格战持续侵蚀利润。与此同时,竞争格局高度固化,CR8超86%,新投资边际效益递减。

与其在红海市场互相消耗,不如划清边界,顺丰聚焦高时效、高价值的干线与跨境业务,守住确定性。

极兔则深耕电商规模件与新兴市场末端,发挥网络密度优势发挥了优势互补。

但问题是自古以来能真正做到强强联合的企业总归是少数,真要想要获得“1+1>2”的效果,还要付出很多。

整合难度有多大?

首先对极兔来说,当前正面临一场在财务压力、市场结构固化与升级天花板三重挤压下的“被迫突围”。

首先是极兔中国区在2025年上半年虽然实现了显著的营收增长,营收总额达到约54.98亿美元,同比增长约13.1%。

(图源:极兔速递 2025 中期财报)

但问题在于极兔在低端市场的过度依赖,使其陷入了“以价换量”的恶性循环。

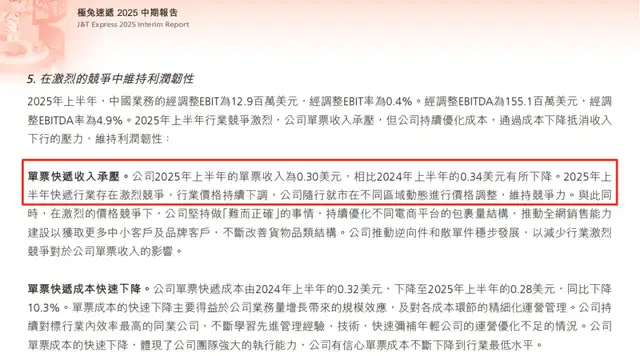

2025年上半年,极兔中国市场的单票收入仅为0.3美元左右,而单票成本则接近这一水平,利润空间微乎其微。

(图源:极兔速递 2025 中期财报)

这种薄利多销的模式,不仅使得极兔在面对行业价格战时显得力不从心,也限制了其在技术研发、服务质量提升等方面的投入。

更深层的问题在于,极兔的增长模式已进入“内卷锁定”状态。

越是依赖低价揽量,越难投入技术升级;越难提升服务品质,就越无法摆脱对平台流量的依附。

这种路径依赖使得极兔在面对行业规则重构时极为被动。例如,随着国家邮政局对“内卷式”竞争的综合整治,快递行业正逐渐从低价竞争转向服务质量竞争,而极兔在这方面的转型却显得步履维艰。

此时,顺丰的出现为极兔提供了一条“轻资产升级”的路径。

通过共建“丰兔共配网络”,极兔可以接入顺丰的“丰眼”智能调度系统、客户服务SOP与售后响应体系,从而在不大幅增加资本开支的前提下,快速提升末端服务质量与客户体验。

这对于极兔来说无疑是一个巨大的诱惑,因为这意味着它可以在保持规模扩张的同时,逐步摆脱对低价策略的依赖,向高质量发展转型。

然而,这笔交易的代价同样沉重。运营主导权的让渡、定价逻辑的受控、品牌独立性的削弱等问题接踵而至。

例如二者企业市场定位无法兼容的问题,极兔主打低价电商件,单票价格低至3-5元,依赖规模效应和轻资产模式,客户对价格敏感、时效容忍度高。而顺丰聚焦高端商务件(如文件、高价值商品),强调“快、准、安全”,客户愿为服务溢价买单。

联合后若强行整合网络,极易引发极兔的电商客户可能因担心成本上升,顺丰的高端客户可能因服务混杂低价件而质疑品牌价值。

例如假设双方共享分拣中心,极兔的低价件可能挤压顺丰的高端件资源,导致时效下降,而这正是2017年京东物流与达达合作初期的问题后来京东和达达也不得不通过业务隔离解决。

再比如 运营与技术整合风险,极兔依赖加盟制,末端网点加盟率超80%,成本低但管控弱。

而顺丰以直营为主,成本高但标准化强。

如果整合时若强制推行顺丰标准,极兔加盟网点可能因成本上升集体退出,重演2020年百世快递崩盘事件;反之若迁就极兔模式,顺丰服务质量将下滑。总之,横竖都可能是一刀。

说到底,当前快递行业发展,仍然受制于物理网络的”不可能三角“,即快递网络需同时满足成本、时效、覆盖。

但极兔是以成本优先为核心价值和顺丰时效优先为核心观念,而这分别代表了两个极端。

而怎样融合这两个极端,难度可想而知,若双方对“联合目的”的理解缺乏深度理解,合作或将沦为权宜之计。

出海中“1+1”不一定大于2

强强联合能否实现的一大关键在于,能不能在新的增量市场中“相互扶持”。当前快递市场,不管是极兔、中通、是顺丰,都将国际化战略置于企业发展的核心。

这次双方的合作,理论上构建了“顺丰干线 + 极兔末端” 的全球物流互补生态,但在残酷的商业现实与结构性矛盾下,海外市场“1+1”能不能大于2,还需跨过很难关。

首先是价值分配机这道关,从二者当前在海外的发展来看,存在典型的头尾价值不匹配问题。

即在跨境物流链条中,顺丰主导的跨境头程与干线段,约占总成本60-70%,技术门槛高、利润率高。

而极兔负责的末端配送标准化程度低、利润率薄。

例如当前东南亚市场为极兔贡献了超过三分之一的总收入,更是占据了60%以上的总毛利,毛利率是中国业务的4倍,但若与顺丰合作,极兔在东南亚的高毛利业务可能被摊薄。

当前极兔在东南亚、拉美等新兴市场已建立“低价换量”模式,2025年东南亚包裹量76.6亿件,同比增长67.8%都是凭借低价模式。

而顺丰更注重服务溢价,所以当共同服务同一跨境电商客户(如SHEIN、Temu)时,极兔可能主张低价策略扩大份额,顺丰则可能要求提价保障利润,导致客户流失。

其次是双方在市场优先级中的冲突,当前极兔在东南亚已占据32.8%市场份额,但在欧美市场根基薄弱。

顺丰在欧美拥有成熟网络,却在东南亚渗透不足。

而由于顺丰双方地位中相对强势的地位,在如网络整合方向、本地运营策略、加盟商管理等方面有潜在的冲突风险。

此外,极兔与顺丰的组织基因与战略诉求的冲突难以调和,顺丰作为“高端供应链服务商”已实现从“包裹搬运工”向“价值嵌入者”的升级,强调合规、稳健与长期价值。

而极兔仍处于“野蛮生长”阶段,在海外市场依赖激进扩张与价格战,二者在决策机制、风险偏好与战略目标上存在天然矛盾,顺丰的“工程师文化”与极兔的“狼性文化”在跨国复杂的监管环境下极易引发管理失控。

所以,当前两者在面向海外市场的这场合作,更像是“物理拼接”而非“化学融合”,在缺乏深度的战略重构与利益让渡的前提下,更可能演变为“顺丰借道、极兔借牌”的松散联盟。

但这种客观存在也并非不可克服,关键在于建立清晰的权力平衡机制、利益分配框架、本地化运营体系,并坚持 “互补而非替代、协同而非竞争”。

但实事求是说,要做到这些,也并不是一件简单的事情。

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或者下载钛媒体App